FXのテクニカル分析におけるチャートパターンには、トレンドの転換や継続を予測するための代表的な手法があります。例えば、ヘッドアンドショルダーズ(反転パターン)、ダブルトップ/ダブルボトム(反転パターン)、トライアングル(継続パターン)、フラッグ/ペナント(継続パターン)などがあり、これらのパターンを分析することで、今後の相場の動きを予測します。

チャートの重要な分析ポイント

FXにおけるチャートパターンの分析は、相場の未来の動きを予測する上で非常に重要です。チャートパターンには、価格の転換点やトレンドの継続を示唆するものがあり、適切に活用することでエントリーやエグジットの判断がしやすくなります。

ここでは、主要なチャートパターンとその特徴を解説しながら、利益を出すためのポイントと損をしないためのポイントを説明します。

代表的なチャートパターンとその特徴

トレンド転換型パターントレンドが変わる可能性を示唆するパターンです。

-

ヘッドアンドショルダー(ヘッド&ショルダー)

- 上昇トレンドの終わりを示す形

- 3つの山が形成され、中央の山(ヘッド)が最も高い

- ネックラインを下抜けると下降トレンドへ転換

-

ダブルトップ & ダブルボトム

- ダブルトップ → 上昇トレンドから下降トレンドへ

- ダブルボトム → 下降トレンドから上昇トレンドへ

- 2回同じ価格で反発するのが特徴

-

トリプルトップ & トリプルボトム

- ダブルトップ/ボトムよりも信頼性が高いパターン

- 3回目の反発を確認するとエントリーしやすい

トレンド継続型パターントレンドが続くことを示唆するパターンです。

-

フラッグ & ペナント

- 上昇または下降の途中で1時的に値動きが落ち着く形

- その後、トレンド方向に再び動き出すことが多い

-

ウェッジ(上昇ウェッジ・下降ウェッジ)

- 上昇ウェッジ → 下降トレンドへ

- 下降ウェッジ → 上昇トレンドへ

-

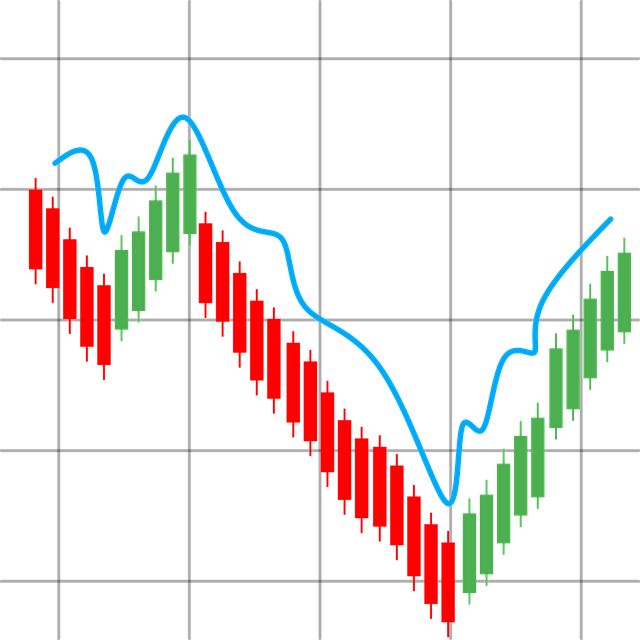

カップ&ハンドル

- 長期的な上昇トレンドの途中に出現しやすい

- カップ(丸みのある底)と、ハンドル(短期的な下落)の形

利益を出すためのポイント

チャートパターンの完成を待つチャートパターンが形成途中の段階でエントリーすると、ダマしに引っかかることがあります。

- ネックラインやトレンドラインのブレイクを確認する

- ブレイク後にリテスト(戻り)を待ってからエントリー

ボリューム(出来高)をチェックするパターンが完成した際の出来高の増減は、相場の強さを示します。

- ブレイク時に出来高が増えていれば信頼度が高い

- 出来高が少ない場合はダマしの可能性があるため注意

他のテクニカル指標と組み合わせるチャートパターン単体での判断は危険な場合があるため、以下のようなテクニカル指標と組み合わせるのが有効です。

- 移動平均線(MA) → トレンドの方向を確認

- RSI(相対力指数) → 買われすぎ・売られすぎを判断

- MACD(マックディー) → トレンドの強さを測る

損をしないためのポイント

ダマしに注意するチャートパターンが完成したと思っても、フェイクブレイク(ダマし)になることがあります。

- ローソク足の終値でブレイクが確定するまで待つ

- ブレイク後に1度戻る「リテスト」を確認してからエントリー

損切りを必ず設定する

- ダブルトップならネックラインを超えたら損切り

- フラッグならフラッグの下限・上限を割ったら損切り

- ウェッジならブレイク失敗時に損切り

資金管理を徹底する

- 1回の取引で資金の2~3%をリスク許容範囲に設定

- レバレッジをかけすぎない(3~5倍程度が安全)

チャートパターン

FXのテクニカル分析におけるチャートパターンは、価格の動きに基づいて未来の相場の動きを予測するための手法です。チャートパターンには多くの種類があり、それぞれが異なる相場の状況や転換点を示唆します。代表的なものをいくつか紹介します。トレンドの転換や継続を予測するための代表的な手法があります。例えば、ヘッドアンドショルダーズ(反転パターン)、ダブルトップ/ダブルボトム(反転パターン)、トライアングル(継続パターン)、フラッグ/ペナント(継続パターン)などがあり、これらのパターンを分析することで、今後の相場の動きを予測します。

ヘッドアンドショルダーズ

頭(ヘッド)と肩(ショルダー)を形成する3つのピークが並ぶパターンで相場の反転を示します。

- ヘッドアンドショルダーズ: 上昇トレンドの後に現れ、トレンド転換を示唆します。ネックラインを下回ると下降トレンドへの転換が予想される。

- 逆ヘッドアンドショルダーズ: 下降トレンドの後に現れ、上昇トレンドの始まりを示唆する。

ダブルトップ

- ダブルトップ: 価格が2回同じレベルに達し、上昇から下降に転じるパターン。トレンド転換を示唆し、ネックラインを下回ると下降トレンドが始まる可能性があります。

- ダブルボトム: 価格が2回同じレベルで下がり、その後反発するパターン。下降トレンドの反転を示し、ネックラインを上回ると上昇トレンドが始まる兆しです。

トライアングル

- 対称三角形:高値と安値が収束し、ブレイクアウトが起こる可能性が高い。

- 上昇三角形:上方向へのブレイクが予想される。

- 下降三角形: 下方向へのブレイクが予想される。

フラッグとペナント

- フラッグ: 価格が急激に上昇または下降した後、短期間で平行に横ばいになるパターン。トレンドが一時的に調整し、再び元のトレンド方向に戻る可能性が高い。

- ペナント: 短期間の価格収束が三角形に近い形になるパターン。フラッグと同様に、強いトレンドが続く兆し。

ウェッジ

- アップウェッジ: 上昇する価格範囲が次第に狭くなるパターン。上昇トレンドが続く可能性が高い。

- ダウンウェッジ: 下降する価格範囲が次第に狭くなるパターン。下降トレンドが続く可能性が高い。

トリプルトップ

- トリプルトップ: 価格が3回同じレベルに達し、次第に反転するパターン。下降トレンドへの転換を示唆。

- トリプルボトム: 価格が3回同じレベルで下がり、その後反発するパターン。上昇トレンドの開始を示唆。

カップハンドル

- カップのようなU字型のパターンを形成し、後にハンドル部分ができる形。上昇トレンドの継続を示唆。カップ部分で価格が安定し、ハンドル部分で価格が少し調整した後、上方向にブレイクアウトする可能性が高い。

これらのチャートパターンを理解し、適切に活用することで、トレンドの転換や継続の兆しをつかみ、効果的な取引戦略を立てることができます。

テクニカル指標

FXのテクニカル分析におけるテクニカル指標には、トレンドの方向性や強さを分析するものや、相場の過熱感を測るものなど、さまざまな手法があります。代表的な指標として、移動平均線(MA)はトレンドの方向を確認し、RSI(相対力指数)は過買い・過売りの状態を示します。MACD(移動平均収束拡散法)は、短期と長期の移動平均線の交差を利用してトレンドの転換点を予測します。ボリンジャーバンドは価格の変動幅を基に相場の過熱感や反転ポイントを分析するのに使われます。これらの指標を組み合わせて分析することで、エントリーやエグジットのタイミングを見極めやすくなります。

移動平均線(MA)

FXのテクニカル分析における移動平均線(MA)は、価格のトレンドを把握するための基本的な指標です。主な手法や解析方法は以下の通りです:

- 単純移動平均線(SMA): 一定期間の終値を平均したもの。短期、中期、長期で使用され、トレンドの方向性を確認する。短期MAが長期MAを上抜けると「ゴールデンクロス」、下抜けると「デッドクロス」と呼ばれ、トレンド転換のサインとる。

- 指数移動平均線(EMA): 最新の価格に重点を置いた移動平均。SMAよりも直近の価格動向に敏感で、迅速にトレンドの変化を捉える。特に短期トレーダーに好まれる。

- 移動平均線のクロスオーバー: 短期MAと長期MAが交差するポイントを注視する。短期MAが長期MAを上抜ける「ゴールデンクロス」は買いシグナル、下抜ける「デッドクロス」は売りシグナルとされる。

- 移動平均線の傾き: MAの傾きが上向きなら上昇トレンド、下向きなら下降トレンドを示す。水平のMAはトレンドがないか、レンジ相場であることを意味する。

相対力指数(RSI)

FXのテクニカル分析における相対力指数(RSI)は、相場の過買い・過売りの状態を測るための重要な指標です。RSIは0から100の範囲で表示され、一般的に以下の手法や解析方法で活用されます。

RSIが70以上であれば「過買い」、30以下であれば「過売り」とされ、相場が一方向に過剰に動いている可能性を示唆します。過買いでは価格が反転して下落する可能性、過売りでは上昇する可能性が高いと判断されます。

価格が新たな高値または安値を更新する一方で、RSIがそれに追従しない場合、ダイバージェンス(乖離)が発生しているとみなされます。RSIのダイバージェンスは、トレンドの終わりや転換を示唆するシグナルとされ、買いまたは売りの反転サインとして利用されます。

- 強気ダイバージェンス:価格が安値を更新する一方でRSIが安値を切り下げない場合、上昇トレンドへの転換を示唆。

- 弱気ダイバージェンス:価格が高値を更新する一方でRSIが高値を切り下げない場合、下降トレンドへの転換を示唆。 RSIの中心線(50ライン):

移動平均収束拡散法(MACD)

MACDの計算には通常12日と26日の指数移動平均(EMA)を使いますが、トレーダーは自分の取引スタイルに合わせて設定を調整することができます。例えば、短期トレードではより敏感に反応するよう、短期間のEMAを使うこともあります。

MACDは単に売買シグナルを示すだけでなく、トレンドの強さも示唆します。例えば、MACDラインがシグナルラインから大きく離れる場合、それは強いトレンドを示す一方、ラインが平坦に近づくとトレンドの弱まりを意味します。

- ゴールデンクロス: MACDラインがシグナルライン(通常、MACDラインの9期間移動平均線)を下から上にクロスしたとき、買いシグナルとされる。このクロスは、上昇トレンドが始まる可能性を示唆する。

- デッドクロス: MACDラインがシグナルラインを上から下にクロスしたとき、売りシグナルとされる。このクロスは、下降トレンドが始まる可能性を示唆する。

ヒストグラムの拡大と縮小

ヒストグラムはMACDラインとシグナルラインの差を棒グラフとして表示したもので、価格のトレンドの強さを視覚的に捉えることができます。

ヒストグラムが拡大すると、トレンドの強さが増していることを示し、逆に縮小するとトレンドの弱まりや反転の兆しを示唆します。ヒストグラムがゼロライン(MACDラインとシグナルラインが一致する位置)を越えると、トレンドが始まるまたは反転するサインとされます。ゼロラインを上抜けると強気のシグナル、下抜けると弱気のシグナルと解釈されます。

ダイバージェンス(乖離)

MACDのダイバージェンスは、価格とMACDの動きが一致しない場合に発生します。この場合、価格が新たな高値または安値を更新する一方で、MACDがそれに追従しない場合、トレンドの終焉や反転の兆候として解釈されます。

- 強気ダイバージェンス:価格が安値を更新しているが、MACDは安値を更新しない場合、上昇トレンドへの転換が予測される。

- 弱気ダイバージェンス:価格が高値を更新しているが、MACDは高値を更新しない場合、下降トレンドへの転換が予測される。

MACDの計算には通常12日と26日の指数移動平均(EMA)を使いますが、トレーダーは自分の取引スタイルに合わせて設定を調整することができます。例えば、短期トレードではより敏感に反応するよう、短期間のEMAを使うこともあります。

MACDは単に売買シグナルを示すだけでなく、トレンドの強さも示唆します。例えば、MACDラインがシグナルラインから大きく離れる場合、それは強いトレンドを示す一方、ラインが平坦に近づくとトレンドの弱まりを意味します。

MACDは、トレンドの発生や反転を見極めるために非常に有効な指標であり、ゴールデンクロスやデッドクロス、ダイバージェンス、ヒストグラムの拡大縮小などを組み合わせて分析することで、トレーダーはより高精度な取引の判断を下すことができます。

ボリンジャーバンド

ボリンジャーバンドは、価格の標準偏差を使って、相場のボラティリティを視覚的に示す指標です。

- バンドの収束と拡散: バンドが収束する時はボラティリティが低く、拡散すると高くなり、相場が急変動する可能性がある。

- バンドのブレイク: 価格が上または下のバンドを突破した場合、トレンドの強さを示すとされる。

ストキャスティクス

ストキャスティクスは、価格が過去の一定期間の範囲内でどの位置にあるかを示すオシレーター系指標です。

- %Kと%Dのクロス: %Kが%Dを上抜けると買いシグナル、下抜けると売りシグナル。

- 過買い・過売りゾーン: 80以上は過買い、20以下は過売りとされる。

平均足

平均足は、通常のローソク足を基にして計算される平滑化されたチャートで、トレンドの強さを視覚的に捉えることができます。平均足のローソク足の色や形(実体の大きさやヒゲの長さ)を使って、トレンドの継続や転換を予測します。

ADX

ADXはトレンドの強さを測る指標で、0-100の範囲で表示されます。トレンドが強いか弱いかを示します。

- ADXが25以上: 強いトレンドが発生していることを示します。

- ADXが25未満: トレンドが弱い、または横ばい相場。

フィボナッチリトレースメント

フィボナッチリトレースメントは、価格が反転する可能性があるレベルを特定するために使用されるツールです。主に38.2%、50%、61.8%のレベルで価格が反発することが多いとされ、これらのレベルでサポートやレジスタンスが現れる可能性があります。

パラボリックSAR

パラボリックSARは、相場の転換点を示す指標で、価格の上または下に点が表示され、トレンドの反転を示唆します。点が価格の上にあると下降トレンド、下にあると上昇トレンドと判断します。

コメント