アジア各国の政府純貸出(GDP比)は財政健全性を測る指標として注目されており、2025年予測でUAEが最大の黒字を維持。パキスタンやインドネシアの改善も見られるが、多くの国では前年からの急激な減少が目立ち、持続可能性が問われている。各国の財政運営の背景や制度設計、資源依存や対外要因も影響しており、今後の健全化には政策の一貫性と柔軟性の両立が鍵を握る。

政府純貸出、今年の予想ランキング

| 名称 | 最新値[%] | 前年比[%] | |

|---|---|---|---|

| 1 | アラブ首長国連邦 | 3.635 | -34.4 |

| 2 | ラオス | 2.804 | -52.95 |

| 3 | モンゴル | 2.559 | -7.182 |

| 4 | パキスタン | 2.117 | +122.6 |

| 5 | オマーン | 1.563 | -76.51 |

| 6 | カタール | 1.303 | -34.88 |

| 7 | ヨルダン | 0.254 | -109.1 |

| 8 | 韓国 | -0.426 | -41.32 |

| 9 | インドネシア | -0.481 | +459.3 |

| 10 | ブータン | -0.893 | -149.4 |

| 11 | フィリピン | -1.238 | -12.63 |

| 12 | マレーシア | -1.278 | -36.23 |

| 13 | インド | -1.584 | -31.19 |

| 14 | イエメン | -1.595 | +332.2 |

| 15 | トルコ | -1.681 | -45.1 |

| 16 | タイ | -1.763 | +1776 |

| 17 | バングラデシュ | -1.999 | +33.98 |

| 18 | ベトナム | -2.389 | +332 |

| 19 | 日本 | -2.444 | +16.66 |

| 20 | ネパール | -2.451 | +81.96 |

| 21 | ミャンマー | -2.955 | +7.807 |

| 22 | イラン | -3.04 | +28.87 |

| 23 | イスラエル | -3.043 | -40.39 |

| 24 | カンボジア | -3.061 | +8.086 |

| 25 | イラク | -3.067 | +246.9 |

| 26 | サウジアラビア | -4.468 | +63.07 |

| 27 | クウェート | -4.808 | +343.5 |

| 28 | バーレーン | -5.117 | -8.82 |

| 29 | 香港 | -5.98 | -18.74 |

| 30 | 中国 | -7.34 | +14.88 |

| 31 | ブルネイ | -10.29 | +1.091 |

| 32 | モルディブ | -11.36 | +15.99 |

| 33 | 東ティモール | -50.66 | +15.2 |

政府純貸出、低い国ランキング

| 名称 | 最新値[%] | 前年比[%] | |

|---|---|---|---|

| 1 | 東ティモール | -50.66 | +15.2 |

| 2 | モルディブ | -11.36 | +15.99 |

| 3 | ブルネイ | -10.29 | +1.091 |

| 4 | 中国 | -7.34 | +14.88 |

| 5 | 香港 | -5.98 | -18.74 |

| 6 | バーレーン | -5.117 | -8.82 |

| 7 | クウェート | -4.808 | +343.5 |

| 8 | サウジアラビア | -4.468 | +63.07 |

| 9 | イラク | -3.067 | +246.9 |

| 10 | カンボジア | -3.061 | +8.086 |

| 11 | イスラエル | -3.043 | -40.39 |

| 12 | イラン | -3.04 | +28.87 |

| 13 | ミャンマー | -2.955 | +7.807 |

| 14 | ネパール | -2.451 | +81.96 |

| 15 | 日本 | -2.444 | +16.66 |

| 16 | ベトナム | -2.389 | +332 |

| 17 | バングラデシュ | -1.999 | +33.98 |

| 18 | タイ | -1.763 | +1776 |

| 19 | トルコ | -1.681 | -45.1 |

| 20 | イエメン | -1.595 | +332.2 |

| 21 | インド | -1.584 | -31.19 |

| 22 | マレーシア | -1.278 | -36.23 |

| 23 | フィリピン | -1.238 | -12.63 |

| 24 | ブータン | -0.893 | -149.4 |

| 25 | インドネシア | -0.481 | +459.3 |

| 26 | 韓国 | -0.426 | -41.32 |

| 27 | ヨルダン | 0.254 | -109.1 |

| 28 | カタール | 1.303 | -34.88 |

| 29 | オマーン | 1.563 | -76.51 |

| 30 | パキスタン | 2.117 | +122.6 |

| 31 | モンゴル | 2.559 | -7.182 |

| 32 | ラオス | 2.804 | -52.95 |

| 33 | アラブ首長国連邦 | 3.635 | -34.4 |

詳細なデータとグラフ

政府純貸出の現状と今後

政府純貸出(Net Lending/Borrowing)は、政府の歳入と歳出の差をGDP比で示すもので、プラスであれば財政黒字、マイナスであれば赤字を意味します。単年度の収支だけでなく、財政の持続可能性や政策余地の指標として用いられます。これにより各国の短期的な政策運営や中長期の債務圧力の程度を評価できます。

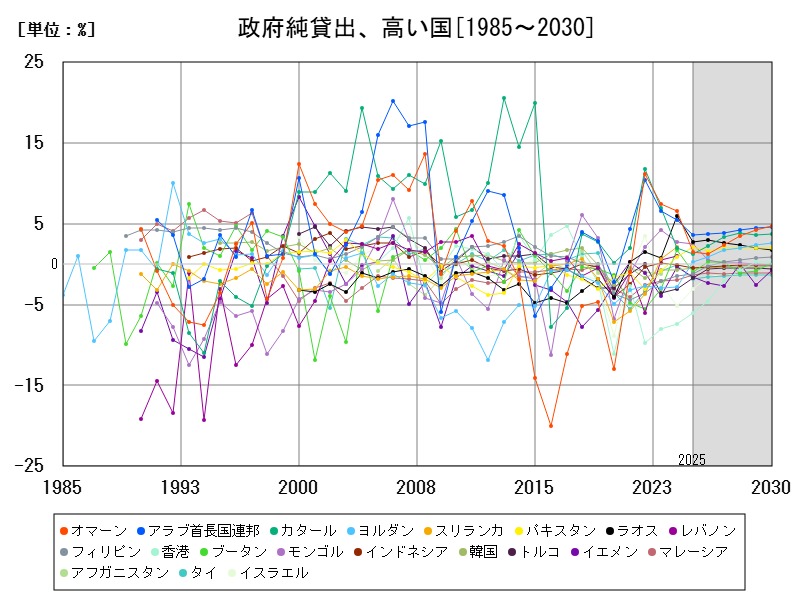

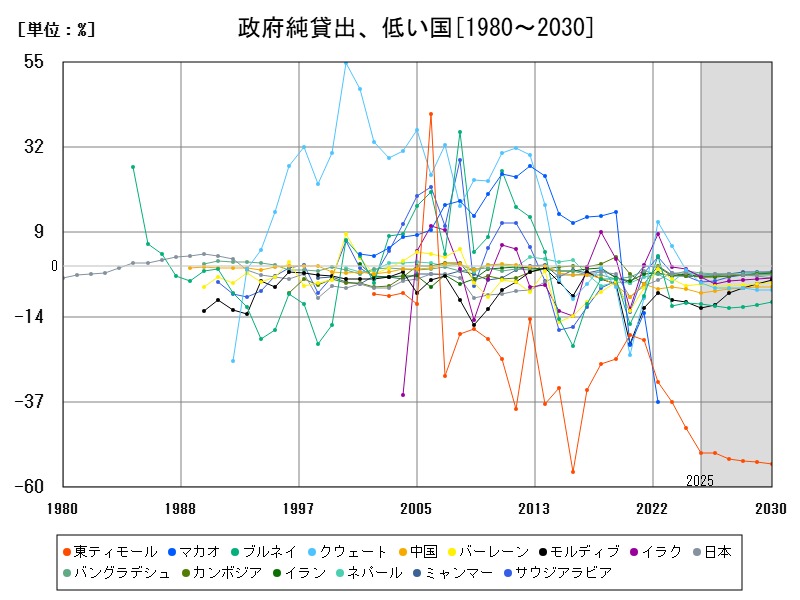

2025年予測値にみるアジア諸国の状況

2025年のIMF予測では、アラブ首長国連邦(UAE)が3.635%で首位。資源輸出に伴う安定した歳入が背景にあります。以下、ラオス(2.804%)、モンゴル(2.559%)、パキスタン(2.117%)などが続き、プラスの貸出超過を示しています。1方で、韓国(-0.426%)やブータン(-0.893%)は赤字圏内に位置しています。

前年との比較にみる変動と不安定性

前年比の変動は著しく、ラオス(-52.95%)やオマーン(-76.51%)、ブータン(-149.4%)など多くの国が急落しています。特にUAEの-34.4%、カタールの-34.88%など湾岸産油国における下落は、資源価格や外的要因の影響を強く受けていることを示します。1方で、パキスタン(+122.6%)、インドネシア(+459.3%)といった改善国は、歳出抑制や歳入増加の1時的成功が反映されている可能性があります。

政府純貸出の特徴と背景要因

資源依存と財政構造

湾岸諸国(UAE、オマーン、カタール)は、石油・ガス収入に大きく依存しており、価格の変動が直接歳入に影響します。好況時には黒字が出る1方で、価格低迷時には赤字化しやすい不安定さを伴います。

財政規律の違い

韓国のような先進工業国は、社会保障支出や経済刺激策による歳出増が財政収支を圧迫。1方、ラオスやモンゴルは、外国直接投資や国際援助に依存しているため、歳入の変動が大きい傾向があります。

これまでの推移から見る長期トレンド

1980年代以降、アジア諸国は急速な成長と共に財政構造を変化させてきました。UAEやカタールのような資源国は収支の波が激しく、東南アジア諸国は経済危機後に財政再建を進め、黒字化に成功した時期もありましたが、コロナ禍で再び赤字傾向に戻る国も多くあります。

今後の予測と政策的課題

財政健全化の課題

赤字国では、歳入基盤の強化(税制改革)と歳出の見直し(補助金削減や効率化)が求められます。特に韓国のような社会保障費の増加が続く国では、構造的な見直しが必要です。

黒字の持続性

黒字国も慢心は禁物です。資源価格への依存度が高い国は、脱炭素やエネルギー移行に伴う長期的リスクを抱えており、非資源分野の税収強化や経済多角化が喫緊の課題です。

グローバルな金利と資金調達環境

米国をはじめとする主要国の金利動向は、外債依存度が高いアジア諸国にとって財政運営の前提を揺るがす要因です。資本流出リスクを回避するためには、国内資本市場の整備がカギとなります。

まとめと展望

アジア各国の政府純貸出は、国家ごとの政治体制、経済構造、外的依存度によって大きな差があります。黒字を維持している国々も、外的ショックによって急落するリスクを常に抱えており、赤字国は再建に向けて持続的な改革が不可欠です。財政健全化の成否は、今後の経済安定と成長を左右する大きな要素であり、各国の制度的な強靭性と政策の1貫性が問われています。

コメント